Tags: klantinzicht, klantloyaliteit

In de meeste business-to-businessbedrijven krijgen klanten niet de aandacht die ze verdienen. ‘Waardeloze’ klanten krijgen veel te veel aandacht, waardevolle klanten vaak te weinig. Het is dus goed om je aandacht eerlijk te verdelen, naar waarde. Maar moet je bij het verdelen van je aandacht dan alleen maar kijken naar de winst van nu? Bij nieuwe klanten heb je altijd opstartkosten, die verdien je later in de relatie wel terug.

En is een klant niet méér waard dan geld? Veel bedrijven hebben graag ASML als klant, alleen al omdat het zo goed op hun klantenlijst staat. En een innovatieve startup levert je misschien nog niet veel op, maar je kunt er wel van leren. Al deze vragen zijn te beantwoorden met één concept: ‘Customer Lifetime Value’, oftewel de ‘waarde’ die een klant je gedurende jullie relatie oplevert. Als je de CLV goed toepast, kun je klanten wel de aandacht geven die ze verdienen.

In dit artikel gaan we al deze onderwerpen bespreken: wat is ‘customer lifetime value’? Hoe bereken je deze CLV in de B2B-markt? Welke klantwaardes zijn er behalve geld? En hoe bereken je die? Maar we bespreken ook de ethische kant van dit onderwerp: mag je klanten wel discrimineren? Daar heb ik een paar belangrijke kanttekeningen over.

In de kennis die ik over de CLV heb verzameld, leun ik sterk op het werk dat Marco Kuijten jaren terug als stagiair voor me heeft uitgevoerd. Voor een opdrachtgever heb ik onlangs dit theoretische onderwerp een stuk praktischer gemaakt. Daar houden de professoren die over dit onderwerp schrijven namelijk meestal op (geloof me, Marco en ik hebben ze gesproken), de praktijk is weerbarstig en die kennen professoren niet.

All customers are equal, but some customers are more equal than others.

Don Peppers & Martha Rogers

Wat is Customer Lifetime Value?

Volgens Wikipedia is de CLV een ‘voorspelling van de winst (liefst netto, zie hieronder) die je tijdens de relatie met een klant kunt verdienen’. In de B2C-markt kun je de term ‘lifetime’ heel letterlijk nemen: een trouwe klant verlies je pas als deze sterft. Dat verklaart ook waarom een hypotheek op hoge leeftijd moeilijk te krijgen is: de CLV is niet zo hoog meer.

In de B2B-markt moet je bij lifetime vooral denken aan het moment dat het bedrijf failliet gaat, bij het CBS kun je bijvoorbeeld per bedrijfstak statistieken ophalen over de ‘overlevingskansen’ (in de bouw bijvoorbeeld veel lager dan in de meubelbouw) per sector. Een bedrijf kan als klant natuurlijk eerder vertrekken dan vóór het faillissement, wanneer dat gebeurt is natuurlijk moeilijk te voorspellen. Een indicator daarvoor zou de ‘retentiegraad’ kunnen zijn: hoeveel procent van de klanten die je aan het begin van het jaar had, zijn er aan het eind nog steeds (exclusief nieuwe aanwas)? Als je dat over de afgelopen jaren kunt berekenen, is het wellicht een goede indicatie van de toekomst.

Wat kun je met de CLV?

De CLV is vooral bedoeld om de klanten de waarde te geven die ze verdienen, of zoals Don Peppers and Martha Rogers ooit zeiden “All customers are equal, but some customers are more equal than others.” Mocht er bijvoorbeeld een tekort aan grondstoffen of manuren in je bedrijf zijn, dan wil je natuurlijk voorkomen dat de ‘slechtste’ klanten die toevallig als eerste aan de bel trekken (al dan niet aangespoord door de vertegenwoordiger!) de buit pakken.

Concrete voorbeelden van toepassingen van de CLV:

- Er is een tekort aan grondstoffen, de klanten met de hoogste CLV komen het eerst aan de beurt;

- Je hebt een tekort aan manuren, de klanten met het hoogste CLV worden het eerst geholpen;

- Klanten met de hoogste CLV krijgen de meeste tijd en aandacht van verkopers;

- Klanten met de hoogste CLV krijgen de beste/meeste relatiegeschenken;

- Klanten met de hoogste CLV worden het snelste beleverd.

En zo zijn er natuurlijk veel meer toepassingen te bedenken.

Welke waardes vallen onder de CLV?

Natuurlijk is geld een belangrijke (misschien wel de belangrijkste) waarde van een klant. Er zijn daarnaast ook drie ‘strategische waarden’ van een klant, die we later bespreken: leereffecten, schaaleffecten en netwerkeffecten.

1. Totale absolute netto winst

De ‘zuiverste’ indicator van een klant is de totale absolute netto winst die je gedurende de ‘lifetime’ eraan verdient. Je kunt immers aan een klant veel bruto winst verdienen, als deze navenant veel kosten maakt (veel contact, hoge logistieke eisen, ver weg etc.) verdien je onder de streep wellicht niets. Helaas hebben veel bedrijven de netto winst per klant niet beschikbaar, of zitten er veel haken en ogen aan dit getal. Dat laatste is ook logisch, hoe verdeel je indirecte kosten -zoals het salaris van de directeur- ‘eerlijk’ over de klanten?

Een belangrijk nadeel van de netto winst als indicator voor CLV is dat de klant maar voor een klein deel de kosten bepaalt. Als jouw bedrijf twee magazijnen heeft waardoor een bestellende klant misschien twee vrachtwagens tegelijk voor de deur krijgt bij een gevarieerde bestelling, is dat het gevolg van jouw logistieke keuzes. De klant is dan ‘onschuldig’.

2. Bruto Winst

Een minder perfect -maar vaak wel praktisch- alternatief voor de netto winst is daarom de bruto winst: per klant is meestal wel bekend hoeveel de omzet is en welke inkoopkosten je daar van af kunt trekken.

Naast financiële waarde zijn er ook strategische waardes

Zoals je weet is winst niet alles, ook niet in CLV. Een klant die veel koopt maar niet winstgevend is, dekt wel veel van je vaste kosten. Stel dat je besluit afscheid van grote verliesgevende klanten te nemen, dan verlies je een belangrijk deel van je dekking van de kosten van je huisvesting en logistiek. Dat verlies schuift dan door naar de andere klanten.

1. Schaaleffect

Naast winst moet je dus ook kijken naar ‘schaaleffecten’: wat levert een klant je (zelfs indien niet winstgevend) toch nog op aan dekking van je kosten? Of grotere inkoopkracht richting leveranciers? Of een grotere bezetting van je machines? Of logistieke synergie, omdat je vrachtwagens minder vaak leeg rondrijden?

2. Leereffect

Een andere strategische waarde is het leereffect: welke relevante kennis levert een klant -zelfs indien niet winstgevend- je op? Is het een innovatief bedrijf waar je veel van leert? Is het bedrijf bereid veel tijd te steken in feedback, waardoor je -bijvoorbeeld middels hun leveranciersbeoordelingen- zelf ook beter wordt? Of is de klant wellicht bereid om proefkonijn te zijn voor jouw ideeën?

Maar ook deze ‘innovatie’ kun je op verschillende manieren bekijken: je klant ontwikkelt misschien geen nieuwe producten (productinnovatie), maar is wel erg innovatief in haar bedrijfsprocessen (procesinnovatie), waardoor bijvoorbeeld je uitgaande logistiek beter wordt. Of wellicht is de hele markt waarin deze klant zich bevindt heel innovatief/leerzaam.

3. Netwerkwaarde

De derde strategische waarde die belangrijk is naast winst is de netwerkwaarde: hoe interessant is het netwerk van deze klant, zelfs als deze niet winstgevend is? Heeft het bedrijf een groot netwerk, of juist een kwalitatief sterk netwerk? Is de klant bereid in dat netwerk ambassadeur voor jou te zijn, om je zo aan nieuwe klanten (of nieuwe medewerkers) te helpen? Heeft de klant zelf een sterk imago, waardoor deze goed op jouw klantenlijst staat?

Samengevat: behalve de winst die een klant je oplevert, moet je ook kijken naar de schaaleffecten, leereffecten en netwerkeffecten.

Welke KPI’s kun je gebruiken om te rapporteren over de CLV?

Als je gaat werken met Customer Lifecycle Value in b2b kun je starten met een aantal KPI’s die redelijk eenvoudig boven water te halen zijn. Je kunt met een rondje langs de boekhoudsoftware, ERP software en CRM software al ver komen. Als er ook een CDP in gebruik is, is dat ook een mooie bron om jouw KPI-teen in het water te steken.

| KPI | Voorbeeld |

|---|---|

| 1. Gemiddelde klantduur | 4 jaar |

| 2. Aankoopfrequentie | Gemiddeld 6 aankopen per jaar |

| 3. Gemiddelde orderwaarde | €5000 per bestelling |

| 4. Klanttevredenheid | Gemiddelde tevredenheidsscore van 8/10 |

| 5. Retentiepercentage | 85% van klanten blijft na het eerste jaar |

Hoe bereken je de CLV?

De winst per klant (tijdens hun ‘lifetime’ bij jou) is in euro’s uit te drukken, de strategische waardes zijn helaas niet ‘wetenschappelijk’ te berekenen. Schaaleffecten zijn deels natuurlijk kwantitatief (je weet het volume dat je klant afneemt), maar kun je daardoor echt makkelijker onderhandelen bij je leveranciers? Hoeveel makkelijker?

De strategische waardes zullen daarom altijd inschattingen moeten zijn van de mensen die de klant het beste kennen, bijvoorbeeld in de vorm van rapportcijfers van vertegenwoordigers. Daar zitten natuurlijk veel kanttekeningen aan:

- Vaak is er per klant maar één vertegenwoordiger die rapportcijfers durft te geven, maar deze ziet natuurlijk maar een deel van de werkelijkheid. Is deze zich bewust van de netto winst van de klant? Vaak niet eens van de bruto winst.

- Verkopers zullen bewust of onbewust de neiging hebben hun klanten hoog te scoren.

- Een term als ‘innovativiteit’ heeft natuurlijk voor iedereen een andere betekenis.

Het is daarom de kunst om ervoor te zorgen dat je 1) per klant zoveel mogelijk beoordelaars hebt en 2) de mensen die de scores moeten geven goed instrueert, zodat interpretatieverschillen zo weinig mogelijk effect hebben.

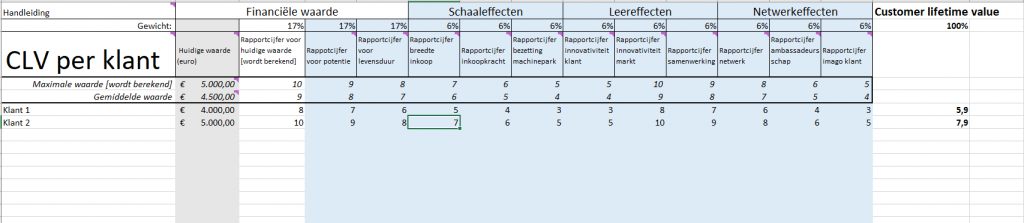

Omdat je CLV nu bestaat uit een eurobedrag en een stapel rapportcijfers, zul je dat eurobedrag ook in een rapportcijfer om moeten zetten. Je kunt dat doen door de eurowaarde (b.v. bruto winst) te delen door de maximale waarde van alle klanten, vermenigvuldigd met 10.

Rapportcijfer

Omdat de financiële waarde zo belangrijk is ten opzichte van elk van de strategische waardes, zul je de rapportcijfers ook moeten wegen. Het rapportcijfer van de financiële waarde geef je dan bijvoorbeeld 50% gewicht, de rapportcijfers van elk van de drie strategische waarden een gewicht van 16,7% (*3=50%). Onderaan dit artikel staat een link naar een Excel-bestand dat je hiervoor kunt gebruiken.

Kanttekeningen bij het gebruik van CLV

Kanttekeningen bij het gebruik van CLV

Als je besluit klanten te gaan discrimineren, moet je wel op een paar dingen letten.

Het belangrijkste advies: communiceer het niet richting klanten. Er zijn verschillende voorbeelden van bedrijven die richting klanten hebben gecommuniceerd dat ze weinig waarde hebben, zelfs met het verzoek (daarom) een andere leverancier te zoeken. Dat heeft ze veel negatieve PR opgeleverd, ook in de buitenwereld, waardoor ze uiteindelijk meestal spijt kregen van deze actie.

Zelfs bedrijven die alleen hun goede klanten vertelden dat ze vanaf nu beter zouden worden geholpen vanwege hun hoge CLV, kregen daar kritiek op. Klanten willen niet openlijk gediscrimineerd worden, ook niet positief.

Natuurlijk mag een klant het wel merken. Je kunt er namelijk bewust voor kiezen om je ‘bleeders’ (de minst waardevolle klanten) op subtielere manieren af te stoten, bijvoorbeeld door de prijzen te verhogen. Er kunnen dan twee dingen gebeuren: als de klant het accepteert is het (door de hogere prijzen) geen bleeder meer, of de klant besluit zelf om van leverancier te switchen.

Gesprek met klant

Wat nog beter werkt dan klanten afstoten, is het gesprek aangaan. Vertel de klant dat deze jou veel kosten oplevert, vaak zijn ze zich hier niet bewust van en willen ze het ook niet. Wie wil nou dat een goede leverancier failliet gaat? Vaak wordt na zo’n gesprek een verliesgevende klant opeens winstgevend.

Let er bij de inzet van CLV ook op dat het een instrument is en geen geloof. Laat de CLV niet de beslissingen nemen, er moet altijd een mens tussen zitten. Wat je wel kunt afspreken, is dat afwijkingen van het ‘beste beslissing op basis van de CLV’ wel aan de manager moeten worden voorgelegd en uitgelegd. Als je vindt dat een D-klant toch bezocht moet worden (of een eindejaarsgeschenk moet krijgen), leg dan uit waarom.

Concrete uitwerking en bereken sheet

We hebben een Excel-bestand voor je klaargezet waarmee je de CLV per klant kunt berekenen. In de eerste cel linksboven zie je de handleiding als opmerking (beweeg er met de muis over), zodra je de klanten en hun winst in het tabblad hebt geplakt, zie je de eerste rapportcijfers (voor financiële waarde) automatisch al verschijnen.

Je kunt vervolgens een sessie plannen met de vertegenwoordigers, waarbij ze een printje van het Excel-bestand krijgen, met eerst een toelichting van de bedoeling en de definities (zie Excel). Vervolgens ga je een uurtje klassikaal rapportcijfers geven, waarbij natuurlijk vragen kunnen worden gesteld aan de organisatie of eventueel aan de groep.

Aan het eind heb je dan een CLV-score per klant, die je bij voorkeur in je CRM/klantsysteem uploadt. Vanaf dat moment staat niets je in de weg om klanten de aandacht te geven die ze verdienen.

Foto door fauxels via Pexels

Lees ook:

Hoe bereken je de ROI van Content Marketing?

Aanbevolen artikelen rondom dit thema

Customer Experience Management: de financiële waarde van tevreden klanten

Een zo optimaal mogelijke klantbeleving (Customer Experience Management, CEM) is een kerncomponent van zakelijk succes. Lees onze tips!

Een geautomatiseerd klantbeeld: kan dat?

Als marketeer ben je dagelijks bezig met het scherpstellen van het ideale klantbeeld. Hoe doe je dat met een ultiem marketing dashboard?

eCRM en de ROI van klantloyaliteit

eCRM en klantloyaliteit: lees hier alles over eCRM en hoe dat bijdraagt aan loyaliteit van relaties. Naar de tips!

Marketingtips voor MKB deel 3: Leer je klanten kennen

Marketingtips voor MKB deel 3: Leer je klanten kennen

.

. We respecteren uw privacy, u kunt zich op ieder moment afmelden voor deze nieuwsbrief.